SAF-HOLLAND SE

Bessenbach

ISIN: DE000SAFH001

WKN: SAFH00

Eindeutige Kennung des Unternehmensereignisses: SAF062024oHV

Einladung zur ordentlichen Hauptversammlung 2024

Wir laden hiermit unsere Aktionäre zur ordentlichen Hauptversammlung der SAF-HOLLAND SE (nachfolgend auch „Gesellschaft“) ein, die am

Dienstag, den 11. Juni 2024, um 10:00 Uhr (MESZ)

in der Stadthalle Lohr, Jahnstraße 8, 97816 Lohr am Main, stattfindet.

Ausschließlich zum Zweck der besseren Lesbarkeit wird in dieser Einladung auf die geschlechtsspezifische Schreibweise verzichtet

und das generische Maskulinum verwendet. Alle personenbezogenen Bezeichnungen und Begriffe gelten im Sinne der Gleichbehandlung

grundsätzlich für alle Geschlechter. Die verkürzte Sprachform hat ausschließlich redaktionelle Gründe und beinhaltet keine

Wertung.

Hinweis: Soweit nachfolgend auf Normen des Aktiengesetzes („AktG“) verwiesen wird, wird auf die Zitierung der Verweisungsnormen aus der Verordnung (EG) Nr. 2157/2001 des Rates vom 8. Oktober

2001 über das Statut der Europäischen Gesellschaft (SE) („SEVO“) bzw. des SE-Ausführungsgesetzes („SEAG“) aus Gründen der Übersichtlichkeit verzichtet.

I.

Tagesordnung

| 1. |

Vorlage des festgestellten Jahresabschlusses der SAF-HOLLAND SE und des gebilligten Konzernabschlusses, jeweils zum 31. Dezember

2023, des zusammengefassten Lageberichts für die SAF-HOLLAND SE und den Konzern – einschließlich des erläuternden Berichts

des Vorstands zu den Angaben nach §§ 289a, 315a HGB – sowie des Berichts des Aufsichtsrats der SAF-HOLLAND SE, jeweils für

das Geschäftsjahr 2023

Die vorstehend genannten Unterlagen sind ab dem Zeitpunkt der Einberufung der Hauptversammlung über unsere Internetseite unter

„https://corporate.safholland.com/de/“ im Bereich „Investor Relations“ unter der Rubrik „Hauptversammlung“ zugänglich. Sie

werden auch in der Hauptversammlung zur Einsicht der Aktionäre zugänglich sein und näher erläutert werden.

Sie sind mit Ausnahme des festgestellten Jahresabschlusses Bestandteil des Geschäftsberichts 2023.

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und den Konzernabschluss gebilligt. Damit ist der Jahresabschluss

nach § 172 AktG festgestellt. Die unter diesem Tagesordnungspunkt genannten Unterlagen sind der Hauptversammlung vorzulegen,

ohne dass es einer Beschlussfassung der Hauptversammlung bedarf.

|

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns für das Geschäftsjahr 2023

Vorstand und Aufsichtsrat schlagen vor, den Bilanzgewinn der Gesellschaft aus dem abgelaufenen Geschäftsjahr 2023 in Höhe

von EUR 69.041.306,01 wie folgt zu verwenden:

| Ausschüttung einer Dividende in Höhe von EUR 0,85 je dividendenberechtigte Stückaktie |

EUR 38.585.156,70 |

| Gewinnvortrag auf neue Rechnung: |

EUR 30.456.149,31 |

Sollte sich die Zahl der für das abgelaufene Geschäftsjahr 2023 dividendenberechtigten Stückaktien bis zur Hauptversammlung

verändern, wird in der Hauptversammlung ein entsprechend angepasster Beschlussvorschlag zur Abstimmung gestellt, der unverändert

eine Dividende von EUR 0,85 je dividendenberechtigte Stückaktie sowie entsprechend angepasste Beträge für die Ausschüttungssumme

und den Gewinnvortrag vorsieht.

Der Anspruch auf die Dividende ist am dritten auf den Hauptversammlungsbeschluss folgenden Geschäftstag, das heißt am 14.

Juni 2024, fällig.

|

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2023 amtierenden Mitgliedern des Vorstands für diesen Zeitraum

Entlastung zu erteilen.

|

| 4. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2023 amtierenden Mitgliedern des Aufsichtsrats für diesen Zeitraum

Entlastung zu erteilen.

|

| 5. |

Beschlussfassung über die Wahl des Abschlussprüfers für den Jahresabschluss und den Konzernabschluss sowie des Prüfers des

Konzernnachhaltigkeitsberichts für das Geschäftsjahr 2024

Unter Tagesordnungspunkt 5.1 soll zum einen der Abschlussprüfer für den Jahres- und den Konzernabschluss der Gesellschaft

für das Geschäftsjahr 2024 gewählt werden.

Unabhängig davon soll zum anderen für den Fall, dass die Gesellschaft für das Geschäftsjahr 2024 auch einen prüfungspflichtigen

Konzernnachhaltigkeitsbericht zu erstellen hat, unter Tagesordnungspunkt 5.2 gesondert der Prüfer des Konzernnachhaltigkeitsberichts

der Gesellschaft für das Geschäftsjahr 2024 gewählt werden. Nach der am 5. Januar 2023 in Kraft getretenen Richtlinie (EU)

2022/2464 des Europäischen Parlaments und des Rates vom 14. Dezember 2022 zur Änderung der Verordnung (EU) Nr. 537/2014 und

der Richtlinien 2004/109/EG, 2006/43/EG und 2013/34/EU hinsichtlich der Nachhaltigkeitsberichterstattung von Unternehmen („CSRD“) müssen große kapitalmarktorientierte Unternehmen mit mehr als 500 Mitarbeitern bereits für am oder nach dem 1. Januar 2024

beginnende Geschäftsjahre ihren (Konzern-)Lagebericht um einen (Konzern-)Nachhaltigkeitsbericht erweitern, der durch den Abschlussprüfer

oder – nach Wahlmöglichkeit des jeweiligen Mitgliedstaats – einen anderen (Abschluss-)Prüfer oder einen unabhängigen Erbringer

von Bestätigungsleistungen zu prüfen ist. Die EU-Mitgliedstaaten müssen die CSRD bis zum 6. Juli 2024 in nationales Recht

umsetzen. Entsprechend ist zu erwarten, dass der deutsche Gesetzgeber ein Gesetz zur Umsetzung der CSRD in nationales Recht

(„CSRD-Umsetzungsgesetz“) verabschieden und das CSRD-Umsetzungsgesetz im weiteren Verlauf dieses Jahres in Kraft treten wird. Es ist danach davon

auszugehen, dass mit Inkrafttreten des CSRD-Umsetzungsgesetzes die Gesellschaft verpflichtet sein wird, erstmals für das Geschäftsjahr

2024 einen Konzernnachhaltigkeitsbericht zu erstellen und prüfen zu lassen und dass für die Prüfung dieses Konzernnachhaltigkeitsberichts

ein Prüfer bestellt werden muss.

| 5.1. |

Der Aufsichtsrat schlägt auf Empfehlung seines Prüfungsausschusses vor, die PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft,

Frankfurt, zum Abschlussprüfer des Jahresabschlusses und des Konzernabschlusses für das Geschäftsjahr 2024 sowie zum Prüfer

für die etwaige prüferische Durchsicht des Halbjahresfinanzberichts und sonstiger unterjähriger Finanzinformationen für das

Geschäftsjahr 2024 zu wählen.

|

| 5.2. |

Der Aufsichtsrat schlägt auf Empfehlung seines Prüfungsausschusses vor, die PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft,

Frankfurt, zum Prüfer des Konzernnachhaltigkeitsberichts für das Geschäftsjahr 2024 zu wählen. Die Wahl erfolgt unter der

aufschiebenden Bedingung, dass mit Wirkung zum Inkrafttreten des CSRD-Umsetzungsgesetzes die Gesellschaft verpflichtet ist,

einen Konzernnachhaltigkeitsbericht für das Geschäftsjahr 2024 zu erstellen und ein Prüfer für die Prüfung dieses Konzernnachhaltigkeitsberichts

zu bestellen ist.

|

Es ist beabsichtigt, über Tagesordnungspunkt 5.1 und 5.2 einzeln abstimmen zu lassen.

Der Prüfungsausschuss des Aufsichtsrats hat gemäß Art. 16 Abs. 2 Unterabs. 3 der Verordnung (EU) Nr. 537/2014 des Europäischen

Parlaments und des Rates vom 16. April 2014 („EU-Abschlussprüferverordnung“) erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme durch Dritte ist und ihm keine Beschränkung im Hinblick

auf die Auswahl eines bestimmten Abschlussprüfers oder einer bestimmten Prüfungsgesellschaft (Art. 16 Abs. 6 der EU-Abschlussprüferverordnung)

auferlegt wurde.

|

| 6. |

Beschlussfassung über die Wahl zum Aufsichtsrat

Die Zusammensetzung des Aufsichtsrats bestimmt sich nach (i) Art. 40 Abs. 2 und Abs. 3 SEVO, (ii) § 17 Abs. 1 SEAG, (iii)

§ 21 Abs. 3 SE-Beteiligungsgesetz und (iv) § 11 Abs. 1 der Satzung der Gesellschaft.

Nach § 11 Abs. 1 der Satzung besteht der Aufsichtsrat aus fünf Mitgliedern, die von der Hauptversammlung gewählt werden. Die

Bestellung sämtlicher Aufsichtsratsmitglieder endet mit Beendigung dieser Hauptversammlung.

Damit dem Aufsichtsrat auch nach Beendigung dieser Hauptversammlung die gemäß § 11 Abs. 1 der Satzung erforderliche Zahl an

Mitgliedern angehört, ist die Wahl von fünf Aufsichtsratsmitgliedern erforderlich. Die Hauptversammlung ist bei der Wahl nicht

an Wahlvorschläge gebunden. Der Aufsichtsrat schlägt – gestützt auf die Empfehlung seines Nominierungs- und Vergütungsausschusses

– vor,

| 6.1. |

Herrn Matthias Arleth, Senior Vice President und General Manager Automotive EMEA der TE Connectivity Ltd., wohnhaft in München,

|

| 6.2. |

Frau Ingrid Jägering, Mitglied des Vorstands der STIHL AG, wohnhaft in Südlohn,

|

| 6.3. |

Frau Jurate Keblyte, Mitglied des Vorstands der GRAMMER Aktiengesellschaft, wohnhaft in Haar,

|

| 6.4. |

Herrn Dr. Martin Kleinschmitt, Mitglied des Vorstands der Noerr Consulting AG und Partner der Noerr Partnerschaftsgesellschaft mbB, wohnhaft in Berlin,

|

| 6.5. |

Herrn Carsten Reinhardt, unabhängiger Senior-Berater, wohnhaft in Stuttgart,

|

mit Wirkung ab Beendigung dieser Hauptversammlung und für die Zeit bis zur Beendigung der Hauptversammlung, die über die Entlastung

der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2027 beschließt, zu Mitgliedern des Aufsichtsrats der Gesellschaft

zu wählen.

Es ist beabsichtigt, die Hauptversammlung im Wege der Einzelabstimmung über die Kandidaten beschließen zu lassen.

Nach der Überzeugung des Aufsichtsrats sind die vorgeschlagenen Kandidaten in ihrer Gesamtheit mit dem Sektor vertraut, in

dem die Gesellschaft tätig ist. Frau Jurate Keblyte verfügt über Sachverstand auf dem Gebiet der Rechnungslegung. Frau Jägering

verfügt über Sachverstand auf dem Gebiet der Abschlussprüfung.

Es wird darauf hingewiesen, dass im Falle seiner Wahl Herr Dr. Kleinschmitt als Kandidat für das Amt des Aufsichtsratsvorsitzenden

vorgeschlagen werden soll.

Weitere Informationen zu den vorgeschlagenen Kandidaten jeweils einschließlich eines Lebenslaufs und der Angaben zu Mitgliedschaften

in weiteren gesetzlich zu bildenden Aufsichtsräten und vergleichbaren in- und ausländischen Kontrollgremien von Wirtschaftsunternehmen

sind im Anschluss an die Tagesordnung unter Abschnitt II. „Angaben zu Tagesordnungspunkt 6: Angaben zu den zur Wahl vorgeschlagenen Aufsichtsratskandidaten“ aufgeführt. Diese Informationen sind ab dem Zeitpunkt der Einberufung der Hauptversammlung über unsere Internetseite unter

„https://corporate.safholland.com/de/“ im Bereich „Investor Relations“ unter der Rubrik „Hauptversammlung“ zugänglich. Ferner

werden diese Informationen auch in der Hauptversammlung zur Einsicht der Aktionäre zugänglich sein.

|

| 7. |

Beschlussfassung über die Billigung des Vergütungsberichts für das Geschäftsjahr 2023

Vorstand und Aufsichtsrat börsennotierter Gesellschaften haben gemäß § 162 Abs. 1 Satz 1 AktG jährlich einen klaren und verständlichen

Bericht über die im letzten Geschäftsjahr jedem einzelnen gegenwärtigen und früheren Mitglied des Vorstands und des Aufsichtsrats

gewährte und geschuldete Vergütung zu erstellen und der Hauptversammlung gemäß § 120a Abs. 4 Satz 1 AktG zur Billigung vorzulegen.

Der Vergütungsbericht für das Geschäftsjahr 2023 wurde gemäß § 162 Abs. 3 AktG durch den Abschlussprüfer daraufhin geprüft,

ob die gesetzlich geforderten Angaben nach § 162 Abs. 1 und Abs. 2 AktG gemacht wurden. Der Vermerk über die Prüfung des Vergütungsberichts

ist dem Vergütungsbericht beigefügt.

Der Vergütungsbericht für das Geschäftsjahr 2023 und der Vermerk über dessen Prüfung durch den Abschlussprüfer sind im Anschluss

an die Tagesordnung unter Abschnitt III. „Angaben zu Tagesordnungspunkt 7: Vergütungsbericht für das Geschäftsjahr 2023“ wiedergegeben und ab dem Zeitpunkt der Einberufung der Hauptversammlung über unsere Internetseite unter „https://corporate.safholland.com/de/“

im Bereich „Investor Relations“ unter der Rubrik „Hauptversammlung“ zugänglich. Ferner werden der Vergütungsbericht und der

Vermerk über dessen Prüfung auch in der Hauptversammlung zur Einsicht der Aktionäre zugänglich sein.

Vorstand und Aufsichtsrat schlagen vor, den nach § 162 AktG erstellten und geprüften Vergütungsbericht für das Geschäftsjahr

2023 zu billigen.

|

| 8. |

Beschlussfassung über die Aufhebung des Genehmigten Kapitals 2020, über die Schaffung eines neuen Genehmigten Kapitals 2024/I

mit der Möglichkeit zum Ausschluss des Bezugsrechts sowie über die entsprechende Änderung der Satzung

Die außerordentliche Hauptversammlung der Gesellschaft vom 20. Mai 2020 hat den Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats

das Grundkapital der Gesellschaft in der Zeit bis zum 19. Mai 2025 einmalig oder mehrmals um bis zu insgesamt EUR 22.697.151,00

durch Ausgabe neuer auf den Inhaber lautender Stückaktien gegen Bar- und/oder Sacheinlagen zu erhöhen („Genehmigtes Kapital 2020“). Der Vorstand hat von dem in § 5 Abs. 3 der Satzung festgelegten Genehmigten Kapital 2020 bislang keinen Gebrauch gemacht.

Das Genehmigte Kapital 2020 würde mit Ablauf des 19. Mai 2025 und damit ggf. vor der ordentlichen Hauptversammlung 2025 auslaufen.

Um der Gesellschaft jederzeit die erforderliche Flexibilität zu einem schnellen Handeln am Kapitalmarkt zu geben, soll das

Genehmigte Kapital 2020 bereits jetzt aufgehoben und durch ein neues genehmigtes Kapital („Genehmigtes Kapital 2024/I“) ersetzt werden. Das Genehmigte Kapital 2024/I soll ein Volumen von ca. 20 % des Grundkapitals haben und eine Möglichkeit

zum Ausschluss des Bezugsrechts in Höhe von maximal 10 % vorsehen.

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen:

| 8.1. |

Aufhebung des Genehmigten Kapitals 2020

Die von der außerordentlichen Hauptversammlung der Gesellschaft vom 20. Mai 2020 erteilte und in § 5 Abs. 3 der Satzung festgelegte

Ermächtigung des Vorstands, mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft in der Zeit bis zum 19. Mai

2025 einmalig oder mehrmals um bis zu insgesamt EUR 22.697.151,00 durch Ausgabe neuer auf den Inhaber lautender Stückaktien

gegen Bar- und/oder Sacheinlagen zu erhöhen (Genehmigtes Kapital 2020), wird aufschiebend bedingt auf das Wirksamwerden des

neuen Genehmigten Kapitals 2024/I unter Tagesordnungspunkt 8.2. sowie die Handelsregistereintragung der Änderung von § 5 Abs.

3 der Satzung gemäß Tagesordnungspunkt 8.3. aufgehoben.

|

| 8.2. |

Schaffung eines Genehmigten Kapitals 2024/I mit der Möglichkeit zum Ausschluss des Bezugsrechts

Der Vorstand wird ermächtigt, das Grundkapital in der Zeit bis zum Ablauf des 10. Juni 2029 mit Zustimmung des Aufsichtsrats

einmalig oder mehrmals in Teilbeträgen um bis zu insgesamt EUR 9.078.860,00 durch Ausgabe neuer auf den Inhaber lautender

Stückaktien gegen Bar- und/oder Sacheinlagen zu erhöhen (Genehmigtes Kapital 2024/I).

Den Aktionären steht grundsätzlich ein Bezugsrecht zu. Die Aktien können auch von einem oder mehreren Kredit- oder Wertpapierinstitut(en)

oder sonstigen Unternehmen im Sinne von § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung übernommen werden, sie den Aktionären

zum Bezug anzubieten (sog. mittelbares Bezugsrecht). Der Vorstand wird jedoch ermächtigt, das Bezugsrecht der Aktionäre mit

Zustimmung des Aufsichtsrats für eine oder mehrere Kapitalerhöhungen im Rahmen des Genehmigten Kapitals 2024/I auszuschließen,

| a) |

um Spitzenbeträge vom Bezugsrecht auszunehmen;

|

| b) |

soweit es erforderlich ist, um Inhabern bzw. Gläubigern von Wandelschuldverschreibungen, Optionsschuldverschreibungen und/oder

Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) (nachstehend gemeinsam „Schuldverschreibungen“), die mit Wandlungs- oder Optionsrechten bzw. Wandlungs- oder Optionspflichten ausgestattet sind und die von der Gesellschaft

oder einem Konzernunternehmen ausgegeben wurden oder werden, ein Umtausch- oder Bezugsrecht auf neue auf den Inhaber lautende

Stückaktien der Gesellschaft in dem Umfang zu gewähren, wie es ihnen nach Ausübung der Wandlungs- und/oder Optionsrechte bzw.

nach Erfüllung der Wandlungs- und/oder Optionspflichten zustünde, oder soweit die Gesellschaft ein Wahlrecht bezüglich solcher

Schuldverschreibungen ausübt, ganz oder teilweise Aktien der Gesellschaft anstelle der Zahlung des fälligen Geldbetrags zu

gewähren;

|

| c) |

zur Ausgabe von Aktien gegen Sacheinlagen insbesondere – aber ohne Beschränkung hierauf – im Rahmen von Unternehmenszusammenschlüssen

oder zum Zwecke des (auch mittelbaren) Erwerbs von Unternehmen, Betrieben, Unternehmensteilen, Beteiligungen an Unternehmen

oder von sonstigen Vermögensgegenständen, einschließlich Forderungen gegen die Gesellschaft oder ihre Konzernunternehmen,

oder zur Bedienung von Schuldverschreibungen, die gegen Sacheinlagen ausgegeben werden;

|

| d) |

zur Ausgabe von Aktien gegen Bareinlagen, wenn der Ausgabebetrag der neuen Aktien den Börsenpreis der bereits börsennotierten

Aktien der Gesellschaft nicht wesentlich im Sinne der §§ 203 Abs. 1 und Abs. 2, 186 Abs. 3 Satz 4 AktG unterschreitet und

der auf die unter Ausschluss des Bezugsrechts gemäß § 186 Abs. 3 Satz 4 AktG ausgegebenen neuen Aktien entfallende anteilige

Betrag des Grundkapitals insgesamt 10 % des Grundkapitals der Gesellschaft nicht überschreitet, und zwar weder zum Zeitpunkt

des Wirksamwerdens noch – wenn dieser Betrag geringer ist – im Zeitpunkt der Ausübung des Genehmigten Kapitals 2024/I. Auf

diese Begrenzung von 10 % des Grundkapitals ist der anteilige Betrag des Grundkapitals anzurechnen, der auf Aktien entfällt,

(i) die während der Laufzeit des Genehmigten Kapitals 2024/I in unmittelbarer bzw. sinngemäßer Anwendung des § 186 Abs. 3

Satz 4 AktG ausgegeben oder veräußert werden, sowie (ii) die zur Bedienung von Schuldverschreibungen mit Wandlungs- oder Optionsrechten

bzw. Wandlungs- oder Optionspflichten ausgegeben werden oder auszugeben sind, sofern diese Schuldverschreibungen in entsprechender

Anwendung des § 186 Abs. 3 Satz 4 AktG während der Laufzeit des Genehmigten Kapitals 2024/I unter Ausschluss des Bezugsrechts

der Aktionäre ausgegeben werden.

|

Die Ausgabe von Aktien unter Ausschluss des Bezugsrechts der Aktionäre darf nach dieser Ermächtigung im Rahmen des Genehmigten

Kapitals 2024/I nur erfolgen, wenn auf die Summe der neuen Aktien zusammen mit Aktien, die von der Gesellschaft während der

Laufzeit des Genehmigten Kapitals 2024/I unter einer anderen Ermächtigung unter Ausschluss des Bezugsrechts der Aktionäre

ausgegeben oder übertragen werden oder aufgrund einer während der Laufzeit des Genehmigten Kapitals 2024/I auf der Grundlage

der Ausnutzung einer anderen Ermächtigung unter Ausschluss des Bezugsrechts begebenen Wandelschuldverschreibung und/oder Optionsschuldverschreibung

auszugeben sind, rechnerisch ein Anteil am Grundkapital der Gesellschaft von insgesamt nicht mehr als 10 % des Grundkapitals

der Gesellschaft entfällt, und zwar sowohl zum Zeitpunkt des Wirksamwerdens dieser Ermächtigung als auch – wenn dieser Betrag

geringer ist – im Zeitpunkt der Ausübung dieser Ermächtigung.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats den weiteren Inhalt der Aktienrechte und die Bedingungen der

Aktienausgabe festzulegen. Dies umfasst auch die Festlegung der Gewinnanteilsberechtigung der neuen Aktien, welche – soweit

rechtlich zulässig – abweichend von § 60 Abs. 2 AktG auch für ein bereits abgelaufenes Geschäftsjahr festgelegt werden kann.

Der Aufsichtsrat wird ermächtigt, nach vollständiger oder teilweiser Ausnutzung des Genehmigten Kapitals 2024/I oder nach

Ablauf der Frist für die Ausnutzung des Genehmigten Kapitals 2024/I die Fassung der Satzung entsprechend anzupassen.

|

| 8.3. |

Änderung von § 5 Abs. 3 der Satzung der Gesellschaft

§ 5 Abs. 3 der Satzung der Gesellschaft wird wie folgt neu gefasst:

„Der Vorstand ist ermächtigt, das Grundkapital in der Zeit bis zum Ablauf des 10. Juni 2029 mit Zustimmung des Aufsichtsrats

einmalig oder mehrmals in Teilbeträgen um bis zu insgesamt EUR 9.078.860,00 durch Ausgabe neuer auf den Inhaber lautender

Stückaktien gegen Bar- und/oder Sacheinlagen zu erhöhen (Genehmigtes Kapital 2024/I).

Den Aktionären steht grundsätzlich ein Bezugsrecht zu. Die Aktien können auch von einem oder mehreren Kredit- oder Wertpapierinstitut(en)

oder sonstigen Unternehmen im Sinne von § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung übernommen werden, sie den Aktionären

zum Bezug anzubieten (sog. mittelbares Bezugsrecht). Der Vorstand ist jedoch ermächtigt, das Bezugsrecht der Aktionäre mit

Zustimmung des Aufsichtsrats für eine oder mehrere Kapitalerhöhungen im Rahmen des Genehmigten Kapitals 2024/I auszuschließen,

| a) |

um Spitzenbeträge vom Bezugsrecht auszunehmen;

|

| b) |

soweit es erforderlich ist, um Inhabern bzw. Gläubigern von Wandelschuldverschreibungen, Optionsschuldverschreibungen und/oder

Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) (nachstehend gemeinsam „

Schuldverschreibungen

“), die mit Wandlungs- oder Optionsrechten bzw. Wandlungs- oder Optionspflichten ausgestattet sind und die von der Gesellschaft

oder einem Konzernunternehmen ausgegeben wurden oder werden, ein Umtausch- oder Bezugsrecht auf neue auf den Inhaber lautende

Stückaktien der Gesellschaft in dem Umfang zu gewähren, wie es ihnen nach Ausübung der Wandlungs- und/oder Optionsrechte bzw.

nach Erfüllung der Wandlungs- und/oder Optionspflichten zustünde oder soweit die Gesellschaft ein Wahlrecht bezüglich solcher

Schuldverschreibungen ausübt, ganz oder teilweise Aktien der Gesellschaft anstelle der Zahlung des fälligen Geldbetrags zu

gewähren;

|

| c) |

zur Ausgabe von Aktien gegen Sacheinlagen insbesondere – aber ohne Beschränkung hierauf – im Rahmen von Unternehmenszusammenschlüssen

oder zum Zwecke des (auch mittelbaren) Erwerbs von Unternehmen, Betrieben, Unternehmensteilen, Beteiligungen an Unternehmen

oder von sonstigen Vermögensgegenständen, einschließlich Forderungen gegen die Gesellschaft oder ihre Konzernunternehmen,

oder zur Bedienung von Schuldverschreibungen, die gegen Sacheinlagen ausgegeben werden;

|

| d) |

zur Ausgabe von Aktien gegen Bareinlagen, wenn der Ausgabebetrag der neuen Aktien den Börsenpreis der bereits börsennotierten

Aktien der Gesellschaft nicht wesentlich im Sinne der §§ 203 Abs. 1 und Abs. 2, 186 Abs. 3 Satz 4 AktG unterschreitet und

der auf die unter Ausschluss des Bezugsrechts gemäß § 186 Abs. 3 Satz 4 AktG ausgegebenen neuen Aktien entfallende anteilige

Betrag des Grundkapitals insgesamt 10 % des Grundkapitals der Gesellschaft nicht überschreitet, und zwar weder zum Zeitpunkt

des Wirksamwerdens noch – wenn dieser Betrag geringer ist – im Zeitpunkt der Ausübung des Genehmigten Kapitals 2024/I. Auf

diese Begrenzung von 10 % des Grundkapitals ist der anteilige Betrag des Grundkapitals anzurechnen, der auf Aktien entfällt,

(i) die während der Laufzeit des Genehmigten Kapitals 2024/I in unmittelbarer bzw. sinngemäßer Anwendung des § 186 Abs. 3

Satz 4 AktG ausgegeben oder veräußert werden, sowie (ii) die zur Bedienung von Schuldverschreibungen mit Wandlungs- oder Optionsrechten

bzw. Wandlungs- oder Optionspflichten ausgegeben werden oder auszugeben sind, sofern diese Schuldverschreibungen in entsprechender

Anwendung des § 186 Abs. 3 Satz 4 AktG während der Laufzeit des Genehmigten Kapitals 2024/I unter Ausschluss des Bezugsrechts

der Aktionäre ausgegeben werden.

|

Die Ausgabe von Aktien unter Ausschluss des Bezugsrechts der Aktionäre darf nach dieser Ermächtigung im Rahmen des Genehmigten

Kapitals 2024/I nur erfolgen, wenn auf die Summe der neuen Aktien zusammen mit Aktien, die von der Gesellschaft während der

Laufzeit des Genehmigten Kapitals 2024/I unter einer anderen Ermächtigung unter Ausschluss des Bezugsrechts der Aktionäre

ausgegeben oder übertragen werden oder aufgrund einer während der Laufzeit des Genehmigten Kapitals 2024/I auf der Grundlage

der Ausnutzung einer anderen Ermächtigung unter Ausschluss des Bezugsrechts begebenen Wandelschuldverschreibung und/oder Optionsschuldverschreibung

auszugeben sind, rechnerisch ein Anteil am Grundkapital der Gesellschaft von insgesamt nicht mehr als 10 % des Grundkapitals

der Gesellschaft entfällt, und zwar sowohl zum Zeitpunkt des Wirksamwerdens dieser Ermächtigung als auch – wenn dieser Betrag

geringer ist – im Zeitpunkt der Ausübung dieser Ermächtigung.

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats den weiteren Inhalt der Aktienrechte und die Bedingungen der

Aktienausgabe festzulegen. Dies umfasst auch die Festlegung der Gewinnanteilsberechtigung der neuen Aktien, welche – soweit

rechtlich zulässig – abweichend von § 60 Abs. 2 AktG auch für ein bereits abgelaufenes Geschäftsjahr festgelegt werden kann.

Der Aufsichtsrat ist ermächtigt, nach vollständiger oder teilweiser Ausnutzung des Genehmigten Kapitals 2024/I oder nach Ablauf

der Frist für die Ausnutzung des Genehmigten Kapitals 2024/I die Fassung der Satzung entsprechend anzupassen.“

|

Der Vorstand hat gemäß §§ 203 Abs. 2 Satz 2, 186 Abs. 4 Satz 2 AktG einen schriftlichen Bericht über die Gründe für die Ermächtigung

des Vorstands zum Ausschluss des Bezugsrechts erstattet. Dieser Bericht ist ab dem Zeitpunkt der Einberufung der Hauptversammlung

über die Internetseite der Gesellschaft unter „https://corporate.safholland.com/de/“ im Bereich „Investor Relations“ unter

der Rubrik „Hauptversammlung“ zugänglich. Der Bericht wird darüber hinaus auch in der Hauptversammlung zur Einsicht der Aktionäre

zugänglich sein.

|

| 9. |

Beschlussfassung über die Schaffung einer Ermächtigung zur Ausgabe von Wandel-, Options- und/oder Gewinnschuldverschreibungen

(bzw. Kombinationen dieser Instrumente) mit der Möglichkeit zum Ausschluss des Bezugsrechts, über die Schaffung eines Bedingten

Kapitals 2024/I sowie über die entsprechende Änderung der Satzung

Es besteht derzeit keine Ermächtigung des Vorstands zur Ausgabe von Wandel-, Options- und/oder Gewinnschuldverschreibungen

(bzw. Kombinationen dieser Instrumente). Um der Gesellschaft die Möglichkeit zu eröffnen, flexibel auf entsprechende Marktgelegenheiten

zu reagieren, soll nun eine entsprechende Ermächtigung sowie ein bedingtes Kapital („Bedingtes Kapital 2024/I“) geschaffen werden.

Das Bedingte Kapital 2024/I soll ein Volumen von ca. 20 % des Grundkapitals haben.

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen:

| 9.1 |

Erteilung einer Ermächtigung zur Ausgabe von Wandel-, Options- und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser

Instrumente)

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum Ablauf des 10. Juni 2029 einmalig oder mehrmals auf

den Inhaber oder auf den Namen lautende Wandel-, Options- und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser

Instrumente) (zusammen „Schuldverschreibungen“) mit oder ohne Laufzeitbegrenzung im Gesamtnennbetrag von bis zu EUR 350.000.000,00 zu begeben und den Inhabern bzw. Gläubigern

von Schuldverschreibungen Wandlungs- bzw. Optionsrechte zum Bezug von bis zu 9.078.860 auf den Inhaber lautenden Stückaktien

der Gesellschaft mit einem anteiligen Betrag des Grundkapitals von insgesamt bis zu EUR 9.078.860,00 nach näherer Maßgabe

der Bedingungen der Schuldverschreibungen zu gewähren und/oder in den Bedingungen der Schuldverschreibungen Pflichten zur

Wandlung der jeweiligen Schuldverschreibung in solche Aktien zu begründen. Die Schuldverschreibungen können gegen Bar- oder

Sacheinlage ausgegeben werden.

|

| a) |

Währung, ausgebende Gesellschaft

Die Schuldverschreibungen können in Euro oder – unter Begrenzung auf den entsprechenden Euro-Gegenwert – in einer anderen

gesetzlichen Währung, beispielsweise eines OECD-Landes, begeben werden. Sie können auch durch eine unmittelbare oder mittelbare

in- oder ausländische Mehrheitsbeteiligungsgesellschaft der SAF-HOLLAND SE („Konzernunternehmen“) ausgegeben werden; für einen solchen Fall wird der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats die Übernahme

der Garantie für die Schuldverschreibungen durch die SAF-HOLLAND SE zu beschließen und den Inhabern der Schuldverschreibungen

Wandlungs- bzw. Optionsrechte auf neue auf den Inhaber lautende Stückaktien der Gesellschaft zu gewähren oder entsprechende

Wandlungspflichten zu begründen und weitere für eine erfolgreiche Ausgabe erforderliche Erklärungen abzugeben sowie Handlungen

vorzunehmen.

|

| b) |

Bezugsrecht, Ermächtigung zum Bezugsrechtsausschluss

Den Aktionären steht grundsätzlich ein Bezugsrecht auf die Schuldverschreibungen zu. Das Bezugsrecht kann auch mittelbar gewährt

werden, indem die Schuldverschreibungen von einem oder mehreren Kredit- oder Wertpapierinstitut(en) oder sonstigen Unternehmen

im Sinne von § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten. Werden

Schuldverschreibungen von einem Konzernunternehmen ausgegeben, hat die Gesellschaft die Gewährung der gesetzlichen Bezugsrechte

für Aktionäre der Gesellschaft gemäß Vorstehendem sicherzustellen.

Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auf die Schuldverschreibungen

auszuschließen:

| (1) |

für Spitzenbeträge, die sich aufgrund des Bezugsverhältnisses ergeben;

|

| (2) |

soweit es erforderlich ist, um den Inhabern von bereits zuvor ausgegebenen Wandlungs- bzw. Optionsrechten auf Aktien der Gesellschaft

bzw. den Gläubigern von mit Wandlungspflichten ausgestatteten Wandelschuldverschreibungen ein Bezugsrecht in dem Umfang zu

gewähren, wie es ihnen nach der Ausübung dieser Wandlungs- oder Optionsrechte bzw. nach Erfüllung der Wandlungspflichten als

Aktionär zustünde;

|

| (3) |

soweit Schuldverschreibungen mit Wandlungs- und/oder Optionsrecht bzw. Wandlungspflicht gegen Barleistung ausgegeben werden

sollen und der Ausgabepreis den nach anerkannten finanzmathematischen Methoden ermittelten theoretischen Marktwert der Schuldverschreibungen

mit Wandlungs- und/oder Optionsrecht bzw. Wandlungspflicht nicht wesentlich unterschreitet. Diese Ermächtigung zum Bezugsrechtsausschluss

gilt jedoch nur insoweit, als auf die zur Bedienung der Wandlungs- und Optionsrechte bzw. bei Erfüllung der Wandlungspflicht

auszugebenden Aktien insgesamt ein anteiliger Betrag des Grundkapitals von nicht mehr als 10 % des Grundkapitals, und zwar

weder im Zeitpunkt des Wirksamwerdens noch – sollte dieses geringer sein – im Zeitpunkt der Ausübung der Ermächtigung entfällt

(„Höchstbetrag“). Von dem Höchstbetrag ist der anteilige Betrag des Grundkapitals abzusetzen, der auf neue oder auf zuvor erworbene eigene

Aktien entfällt, die während der Laufzeit dieser Ermächtigung unter vereinfachtem Bezugsrechtsausschluss gemäß oder entsprechend

§ 186 Abs. 3 Satz 4 AktG ausgegeben oder veräußert werden, sowie der anteilige Betrag des Grundkapitals, der auf Aktien entfällt,

die aufgrund von Options- und/oder Wandlungsrechten bzw. -pflichten bezogen werden können oder müssen, die während der Laufzeit

dieser Ermächtigung unter Ausschluss des Bezugsrechts in sinngemäßer Anwendung von § 186 Abs. 3 Satz 4 AktG ausgegeben werden;

|

| (4) |

soweit Schuldverschreibungen gegen Sacheinlage ausgegeben werden (insbesondere von Unternehmen, Unternehmensteilen oder Beteiligungen

an Unternehmen oder sonstigen Wirtschaftsgütern, einschließlich Forderungen), sofern der Wert der Sachleistung in einem angemessenen

Verhältnis zum Marktwert der Schuldverschreibungen steht.

|

Soweit Gewinnschuldverschreibungen ohne Wandlungsrecht, Optionsrecht oder Wandlungspflicht ausgegeben werden, wird der Vorstand

ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre insgesamt auszuschließen, wenn diese Gewinnschuldverschreibungen

obligationsähnlich ausgestattet sind, d.h. keine Mitgliedschaftsrechte in der Gesellschaft begründen, keine Beteiligung am

Liquidationserlös gewähren und die Höhe der Verzinsung nicht auf Grundlage der Höhe des Jahresüberschusses, des Bilanzgewinns

oder der Dividende berechnet wird. Außerdem müssen in diesem Fall die Verzinsung und der Ausgabebetrag der Gewinnschuldverschreibungen

den zum Zeitpunkt der Begebung aktuellen Marktkonditionen für vergleichbare Mittelaufnahmen entsprechen.

|

| c) |

Ausstattung von Teilschuldverschreibungen

Schuldverschreibungen können einmalig oder mehrmals, insgesamt oder in Teilen sowie auch gleichzeitig in verschiedenen Tranchen

begeben werden. Die einzelnen Emissionen können in jeweils unter sich gleichberechtigte Teilschuldverschreibungen eingeteilt

werden. § 9 Abs. 1 AktG und § 199 AktG bleiben unberührt.

| (1) |

Optionsschuldverschreibungen

Im Falle der Ausgabe von Optionsschuldverschreibungen werden jeder Teilschuldverschreibung ein oder mehrere Optionsscheine

beigefügt, die den Inhaber berechtigen, nach Maßgabe der vom Vorstand festzulegenden Optionsbedingungen auf den Inhaber lautende

Stückaktien der Gesellschaft zu beziehen. Der anteilige Betrag des Grundkapitals der je Teilschuldverschreibung zu beziehenden,

auf den Inhaber lautenden Stückaktien der Gesellschaft darf den Nennbetrag der Teilschuldverschreibung jedoch nicht überschreiten.

Zudem darf die Laufzeit des Optionsrechts die Laufzeit der Optionsschuldverschreibung nicht übersteigen. Im Übrigen kann vorgesehen

werden, dass etwaige Spitzen zusammengelegt und/oder in Geld ausgeglichen werden. Entsprechendes gilt, wenn Optionsscheine

einer Gewinnschuldverschreibung beigefügt werden.

|

| (2) |

Wandelschuldverschreibungen

Im Falle der Ausgabe von Wandelschuldverschreibungen erhalten die Inhaber der Teilschuldverschreibungen das Recht, diese nach

näherer Maßgabe der vom Vorstand festzulegenden Wandelanleihebedingungen in auf den Inhaber lautende Stückaktien der Gesellschaft

umzutauschen. Das Umtauschverhältnis ergibt sich aus der Division des Nennbetrags einer Teilschuldverschreibung durch den

festgesetzten Wandlungspreis für eine auf den Inhaber lautende Stückaktie der Gesellschaft. Das Umtauschverhältnis kann sich

auch durch Division des unter dem Nennbetrag liegenden Ausgabebetrags einer Schuldverschreibung durch den festgesetzten Wandlungspreis

für eine neue auf den Inhaber lautende Stückaktie der Gesellschaft ergeben. Das Umtauschverhältnis kann auf eine volle Zahl

auf- oder abgerundet werden. Es kann vorgesehen werden, dass etwaige Spitzen zusammengelegt und/oder in Geld ausgeglichen

werden. Der anteilige Betrag des Grundkapitals der bei Wandlung auszugebenden auf den Inhaber lautenden Stückaktien darf den

Nennbetrag der Schuldverschreibung nicht übersteigen. Die Wandelanleihebedingungen können auch eine Wandlungspflicht zum Ende

der Laufzeit oder zu einem früheren Zeitpunkt vorsehen. Die Gesellschaft kann in den Anleihebedingungen berechtigt werden,

eine etwaige Differenz zwischen dem Nennbetrag der Wandelschuldverschreibung und dem Produkt aus Wandlungspreis und Umtauschverhältnis

ganz oder teilweise in bar auszugleichen. Vorstehende Vorgaben gelten entsprechend, wenn das Wandlungsrecht bzw. die Wandlungspflicht

sich auf eine Gewinnschuldverschreibung beziehen.

|

| (3) |

Erfüllungsmöglichkeiten

Die Wandel- bzw. Optionsanleihebedingungen können das Recht der Gesellschaft vorsehen, den Gläubigern der Schuldverschreibung

ganz oder teilweise anstelle der Zahlung eines fälligen Geldbetrags neue Aktien oder eigene Aktien der Gesellschaft zu gewähren.

Die Aktien werden jeweils mit einem Wert angerechnet, der nach näherer Maßgabe der Anleihebedingungen dem auf volle Cent aufgerundeten

volumengewichteten Durchschnittswert der Börsenkurse von Aktien gleicher Gattung der Gesellschaft im Xetra-Handel (oder in

einem an die Stelle des Xetra-Systems getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse

an den letzten zehn Handelstagen vor der Erklärung der Wandlung bzw. Optionsausübung entspricht.

Die Wandel- bzw. Optionsanleihebedingungen können ferner vorsehen, dass die Gesellschaft den Wandlungs- bzw. Optionsberechtigten

nicht Aktien der Gesellschaft gewährt, sondern den Gegenwert der andernfalls zu liefernden Aktien in Geld zahlt. Der Gegenwert

je Aktie entspricht nach näherer Maßgabe der Anleihebedingungen dem auf volle Cent aufgerundeten volumengewichteten Durchschnittswert

der Börsenkurse von Aktien gleicher Gattung der Gesellschaft im Xetra-Handel (oder in einem an die Stelle des Xetra-Systems

getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse an den letzten zehn Handelstagen

vor der Erklärung der Wandlung bzw. Optionsausübung.

|

|

| d) |

Options- bzw. Wandlungspreis

Im Falle der Ausgabe von Schuldverschreibungen, die ein Wandlungsrecht, eine Wandlungspflicht und/oder ein Optionsrecht gewähren

bzw. bestimmen, muss der jeweils festzusetzende Options- bzw. Wandlungspreis – auch bei einem variablen Umtauschverhältnis

bzw. Wandlungspreis – entweder (i) mindestens 80 % des volumengewichteten Durchschnitts aus den Börsenkursen der Aktien der

Gesellschaft gleicher Gattung im Xetra-Handel (oder in einem an die Stelle des Xetra-Systems getretenen funktional vergleichbaren

Nachfolgesystem) an der Frankfurter Wertpapierbörse an den letzten zehn Handelstagen vor dem Tag der Beschlussfassung durch

den Vorstand über die Begebung der Options- oder Wandelschuldverschreibungen betragen oder (ii) – für den Fall der Einräumung

eines Bezugsrechts – mindestens 80 % des volumengewichteten Durchschnitts aus den Börsenkursen der Aktien der Gesellschaft

gleicher Gattung im Xetra-Handel (oder in einem an die Stelle des Xetra-Systems getretenen funktional vergleichbaren Nachfolgesystem)

an der Frankfurter Wertpapierbörse im Zeitraum vom Beginn der Bezugsfrist bis zum dritten Tag vor der Bekanntmachung der endgültigen

Konditionen gemäß § 186 Abs. 2 Satz 2 AktG (einschließlich) entsprechen. § 9 Abs. 1 AktG und § 199 AktG bleiben unberührt.

|

| e) |

Verwässerungsschutz

Die Ermächtigung umfasst auch die Möglichkeit, nach näherer Maßgabe der jeweiligen Anleihebedingungen in bestimmten Fällen

Verwässerungsschutz zu gewähren bzw. Anpassungen vorzunehmen. Dies kann insbesondere vorgesehen werden, wenn die Gesellschaft

während der Wandlungs- oder Optionsfrist ihr Grundkapital unter Einräumung eines Bezugsrechts an ihre Aktionäre erhöht oder

weitere Wandel- oder Optionsschuldverschreibungen begibt bzw. Wandlungs- oder Optionsrechte gewährt oder garantiert und den

Inhabern schon bestehender Wandlungs- oder Optionsrechte hierfür kein Bezugsrecht einräumt, wie es ihnen nach Ausübung des

Wandlungs- oder Optionsrechts bzw. der Erfüllung ihrer Wandlungspflichten als Aktionär zustünde, oder wenn durch eine Kapitalerhöhung

aus Gesellschaftsmitteln das Grundkapital erhöht wird. Für solche Fälle kann über die Wandel- bzw. Optionsanleihebedingungen

sichergestellt werden, dass der wirtschaftliche Wert der bestehenden Wandlungs- bzw. Optionsrechte unberührt bleibt, indem

die Wandlungs- oder Optionsrechte wertwahrend angepasst werden, soweit die Anpassung nicht bereits durch Gesetz zwingend geregelt

ist. Die wertwahrende Anpassung kann insbesondere durch Einräumung von Bezugsrechten, durch die Veränderung oder Einräumung

von Barkomponenten oder durch Veränderung des Wandlungs-bzw. Optionspreises erfolgen. Das Vorstehende gilt entsprechend für

den Fall der Kapitalherabsetzung oder anderer Kapitalmaßnahmen, von Aktiensplits, von Umstrukturierungen, einer Kontrollerlangung

durch Dritte, einer Dividendenzahlung oder anderer vergleichbarer Maßnahmen, die zu einer Verwässerung des Werts der Aktien

führen können. § 9 Abs. 1 AktG und § 199 AktG bleiben unberührt. In jedem Fall darf der anteilige Betrag des Grundkapitals

der je Schuldverschreibung zu beziehenden Aktien insgesamt den Nennbetrag pro Schuldverschreibung bzw. einen niedrigeren Ausgabepreis

nicht überschreiten.

|

| f) |

Ermächtigung zur Festlegung der weiteren Einzelheiten

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Ausgabe und Ausstattung der Schuldverschreibungen,

insbesondere Zinssatz, Art der Verzinsung, Ausgabekurs, Laufzeit, Stückelung, Verwässerungsschutzbestimmungen, Restrukturierungsmöglichkeiten,

Options- bzw. Wandlungspreis und Options- bzw. Wandlungszeitraum sowie Währung und Umrechnungsmodalitäten festzusetzen. Für

den Fall der Ausgabe durch Konzernunternehmen hat der Vorstand zusätzlich das Einvernehmen mit den Organen der die Schuldverschreibungen

begebenden Konzernunternehmen herzustellen. § 9 Abs. 1 AktG und § 199 AktG bleiben jeweils unberührt.

|

| 9.2. |

Bedingtes Kapital 2024/I

Das Grundkapital wird um bis zu EUR 9.078.860,00 durch Ausgabe neuer auf den Inhaber lautender Stückaktien bedingt erhöht

(Bedingtes Kapital 2024/I). Die bedingte Kapitalerhöhung dient der Gewährung von auf den Inhaber lautenden Stückaktien an die Inhaber bzw. Gläubiger

von Wandel-, Options- und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente), die aufgrund der von der

Hauptversammlung vom 11. Juni 2024 beschlossenen Ermächtigung von der Gesellschaft oder deren unmittelbaren oder mittelbaren

in- oder ausländischen Beteiligungsgesellschaften begeben werden und ein Wandlungs- bzw. Optionsrecht oder eine Wandlungspflicht

in bzw. auf neue auf den Inhaber lautende Stückaktien der Gesellschaft gewähren bzw. begründen.

Die bedingte Kapitalerhöhung ist nur insoweit durchzuführen, wie von Options- bzw. Wandlungsrechten Gebrauch gemacht wird,

wie die zur Wandlung verpflichteten Inhaber bzw. Gläubiger ihre Pflicht zur Wandlung erfüllen oder wie Andienungen von Aktien

aufgrund von Ersetzungsbefugnissen der Gesellschaft erfolgen und soweit nicht eigene Aktien oder neue Aktien aus einer Ausnutzung

eines genehmigten Kapitals zur Bedienung eingesetzt werden. Die neuen auf den Inhaber lautenden Stückaktien nehmen vom Beginn

des Geschäftsjahrs an, in dem sie durch Ausübung von Options- bzw. Wandlungsrechten oder durch die Erfüllung von Wandlungspflichten

oder die Ausübung von Andienungsrechten entstehen, am Gewinn teil. Soweit rechtlich zulässig, kann der Vorstand mit Zustimmung

des Aufsichtsrats die Gewinnbeteiligung hiervon und von § 60 Abs. 2 AktG abweichend, auch für ein bereits abgelaufenes Geschäftsjahr,

festlegen. Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten

Kapitalerhöhung festzusetzen.

|

| 9.3. |

Satzungsänderung

§ 5 der Satzung soll folgender neuer Absatz 4 angefügt werden:

| “4. |

Das Grundkapital ist um bis zu EUR 9.078.860,00 durch Ausgabe neuer auf den Inhaber lautender Stückaktien bedingt erhöht (

Bedingtes Kapital 2024/I

). Die bedingte Kapitalerhöhung dient der Gewährung von auf den Inhaber lautenden Stückaktien an die Inhaber bzw. Gläubiger

von Wandel-, Options- und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente), die aufgrund der von der

Hauptversammlung vom 11. Juni 2024

beschlossenen Ermächtigung von der Gesellschaft oder deren unmittelbaren oder mittelbaren in- oder ausländischen Beteiligungsgesellschaften

begeben werden und ein Wandlungs- bzw. Optionsrecht oder eine Wandlungspflicht in bzw. auf neue auf den Inhaber lautende Stückaktien

der Gesellschaft gewähren bzw. begründen.

Die bedingte Kapitalerhöhung ist nur insoweit durchzuführen, wie von Options- bzw. Wandlungsrechten Gebrauch gemacht wird,

wie die zur Wandlung verpflichteten Inhaber bzw. Gläubiger ihre Pflicht zur Wandlung erfüllen oder wie Andienungen von Aktien

aufgrund von Ersetzungsbefugnissen der Gesellschaft erfolgen und soweit nicht eigene Aktien oder neue Aktien aus einer Ausnutzung

eines genehmigten Kapitals zur Bedienung eingesetzt werden. Die neuen auf den Inhaber lautenden Stückaktien nehmen vom Beginn

des Geschäftsjahrs an, in dem sie durch Ausübung von Options- bzw. Wandlungsrechten oder durch die Erfüllung von Wandlungspflichten

oder die Ausübung von Andienungsrechten entstehen, am Gewinn teil. Soweit rechtlich zulässig, kann der Vorstand mit Zustimmung

des Aufsichtsrats die Gewinnbeteiligung hiervon und von § 60 Abs. 2 AktG abweichend, auch für ein bereits abgelaufenes Geschäftsjahr,

festlegen. Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten

Kapitalerhöhung festzusetzen.“

|

|

Der Vorstand hat gemäß §§ 221 Abs. 4 Satz 2, 186 Abs. 4 Satz 2 AktG einen schriftlichen Bericht über die Gründe für die Ermächtigung

des Vorstands zum Ausschluss des Bezugsrechts erstattet. Dieser Bericht ist ab dem Zeitpunkt der Einberufung der Hauptversammlung

über die Internetseite der Gesellschaft unter „https://corporate.safholland.com/de/“ im Bereich „Investor Relations“ unter

der Rubrik „Hauptversammlung zugänglich. Der Bericht wird darüber hinaus auch in der Hauptversammlung zur Einsicht der Aktionäre

zugänglich sein.

|

| 10. |

Beschlussfassung über die Zustimmung zum Abschluss eines Gewinnabführungsvertrags zwischen der SAF-HOLLAND SE und der SAF-HOLLAND

GmbH

Die SAF-HOLLAND SE und die SAF-HOLLAND GmbH mit Sitz in Bessenbach, eingetragen im Handelsregister des Amtsgerichts Aschaffenburg

unter HRB 9685, haben am 23. April 2024 einen Gewinnabführungsvertrag („Gewinnabführungsvertrag“) abgeschlossen. Die SAF-HOLLAND GmbH ist eine hundertprozentige Tochtergesellschaft der SAF-HOLLAND SE ohne außenstehende

Gesellschafter.

Der Gewinnabführungsvertrag dient der Begründung einer körperschaft- und gewerbesteuerlichen Organschaft zwischen der SAF-HOLLAND

SE und der SAF-HOLLAND GmbH. Der Inhalt des Gewinnabführungsvertrags ist in Abschnitt IV. „Angaben zu Tagesordnungspunkt 10: Gewinnabführungsvertrag“ wiedergegeben.

Der Gewinnabführungsvertrag bedarf zu seiner Wirksamkeit der Zustimmung der Hauptversammlung der SAF-HOLLAND SE sowie der

Zustimmung der Gesellschafterversammlung der SAF-HOLLAND GmbH.

Vorstand und Aufsichtsrat schlagen vor, dem Abschluss des Gewinnabführungsvertrags vom 23. April 2024 zwischen der SAF-HOLLAND

SE als Organträgerin und der SAF-HOLLAND GmbH als Organgesellschaft zuzustimmen.

Ab dem Zeitpunkt der Einberufung der Hauptversammlung sind folgende Unterlagen auf der Internetseite der Gesellschaft unter

„https://corporate.safholland.com/de/“ im Bereich „Investor Relations“ unter der Rubrik „Hauptversammlung“ zugänglich:

| – |

Gewinnabführungsvertrag vom 23. April 2024 zwischen der SAF-HOLLAND SE und der SAF-HOLLAND GmbH;

|

| – |

Jahresabschlüsse und Lageberichte der SAF-HOLLAND GmbH für die Geschäftsjahre 2023, 2022 und 2021;

|

| – |

Jahresabschlüsse und Lageberichte der SAF-HOLLAND SE für die Geschäftsjahre 2023, 2022 und 2021;

|

| – |

Gemeinsamer Bericht des Vorstands der SAF-HOLLAND SE und der Geschäftsführung der SAF-HOLLAND GmbH zum Gewinnabführungsvertrag

gemäß § 293a AktG.

|

Ferner werden diese Unterlagen auch in der Hauptversammlung zur Einsicht der Aktionäre zugänglich sein.

Da sich alle Geschäftsanteile der SAF-HOLLAND GmbH in der Hand der SAF-HOLLAND SE befinden, bedarf es weder der Prüfung des

Gewinnabführungsvertrags noch der Erstattung eines Prüfungsberichts.

|

| 11. |

Beschlussfassung über die Änderung von § 19 Abs. 3 der Satzung der Gesellschaft (Nachweisstichtag)

Zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts sind nach § 19 Abs. 1 Satz 1 der Satzung der Gesellschaft

diejenigen Aktionäre berechtigt, die sich rechtzeitig vor der Hauptversammlung angemeldet und der Gesellschaft ihren Aktienbesitz

nachgewiesen haben. § 19 Abs. 3 Satz 2 der Satzung der Gesellschaft sieht, im Einklang mit der bisherigen Fassung des § 123

Abs. 4 Satz 2 AktG, vor, dass sich der Nachweis über den Anteilsbesitz „auf den Beginn des 21. Tages vor der Hauptversammlung (Nachweisstichtag) zu beziehen“ hat.

Durch das Gesetz zur Finanzierung von zukunftssichernden Investitionen (Zukunftsfinanzierungsgesetz – BGBl. 2023 I Nr. 354)

wurde § 123 Abs. 4 Satz 2 AktG mit Wirkung zum 15. Dezember 2023 jedoch dahingehend geändert, dass sich der Nachweis des Aktienbesitzes

bei börsennotierten Gesellschaften nunmehr „auf den Geschäftsschluss des 22. Tages vor der Hauptversammlung zu beziehen“ hat. Diese Änderung des § 123 Abs. 4 Satz 2 AktG macht eine Anpassung von § 19 Abs. 3 Satz 2 der Satzung der Gesellschaft

erforderlich.

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen:

§ 19 Abs. 3 Satz 2 der Satzung der Gesellschaft wird wie folgt neu gefasst:

| |

„Der Nachweis über den Anteilsbesitz hat sich auf den Geschäftsschluss des 22. Tages vor der Hauptversammlung (Nachweisstichtag)

zu beziehen und muss der Gesellschaft unter der in der Einberufung hierfür mitgeteilten Adresse mindestens sechs Tage vor

der Hauptversammlung zugehen.“

|

Im Übrigen bleibt § 19 Abs. 3 der Satzung der Gesellschaft unverändert.

|

II.

Angaben zu Tagesordnungspunkt 6:

Angaben zu den zur Wahl vorgeschlagenen Aufsichtsratskandidaten

| 1. |

Herr Matthias Arleth

|

a)

|

Persönliche Daten:

|

Jahrgang: 1967

Geschlecht: Männlich

Nationalität: Deutsch

Erstbestellung: 2020

Bestellt bis: 2024

|

|

b)

|

Aktuelle Position:

|

Senior Vice President und General Manager Automotive EMEA der TE Connectivity |

|

c)

|

Beruflicher Werdegang:

|

| Seit 11/2022: |

TE Connectivity, Senior Vice President und General Manager Automotive EMEA |

| 2022: |

MAHLE GmbH, Vorsitzender der Konzern-Geschäftsführung |

| 2011 – 2021: |

Verschiedene Führungspositionen bei Webasto |

| • |

Stellvertretender Vorstandsvorsitzender, Webasto SE |

| • |

Mitglied des Vorstands, Webasto SE |

| • |

Stellvertretender Vorstandsvorsitzender, Webasto Sunroofs & Components SE |

| 1997 – 2011: |

Verschiedene Führungspositionen bei Magna International, Österreich |

| • |

Executive Vice President Magna E-Car Systems |

| • |

Vice President Magna Electronics |

| • |

Geschäftsführer, Vertriebs- und Entwicklungsleiter Advanced Car Technology Systems (Magna-Tochter) |

| 1996 – 1997: |

PARS (Siemens-Tochter), Südkorea und Deutschland, Projektleiter |

| 1993 – 1996: |

SEAT, Spanien, Entwicklungsingenieur und Projektmanager |

|

d)

|

Qualifikationen:

|

Studium der Fahrzeugtechnik, Fachhochschule Ulm, Abschluss: Diplom-Ingenieur (1993) |

|

e)

|

Besondere Qualifikationen im Rahmen der Qualifikationsmatrix:

|

• |

Internationale Erfahrung |

| • |

Management / Leadership |

| • |

Strategische Geschäftsentwicklung |

| • |

Unternehmensentwicklung, -organisation und -strukturierung |

| • |

Kenntnisse internationaler Märkte |

| • |

Industrierelevante Technologien, Produkte, Services und neue Geschäftsmodelle |

| • |

Digitalisierung / IT / Software |

| • |

Human Resources / New Work |

| • |

ESG / Nachhaltigkeit |

| • |

Recht / Compliance / Corporate Governance |

| • |

Kontrollsysteme (CMS, RMS, IKS, Interne Revision) |

| • |

Restrukturierung / Transformation |

|

f)

|

Aktuelle

Konzernmandate:

|

Keine

|

|

g)

|

Weitere aktuelle Mandate:

|

Keine

|

| |

|

|

|

| 2. |

Frau Ingrid Jägering

|

a)

|

Persönliche Daten:

|

Jahrgang: 1966

Geschlecht: Weiblich

Nationalität: Deutsch

Erstbestellung: 2020

Bestellt bis: 2024

|

|

b)

|

Aktuelle Position:

|

Mitglied des Vorstands der STIHL AG (nicht börsennotiert) |

|

c)

|

Beruflicher Werdegang:

|

| Seit 2022: |

STIHL AG, Mitglied des Vorstands |

| 2019 – 2022: |

LEONI AG, Mitglied des Vorstands und CFO |

| 2016 – 2019: |

OSRAM Opto Semiconductors GmbH, Executive Vice President, CFO, Geschäftsführerin, Arbeitsdirektorin |

| 2012 – 2016: |

MAN Diesel & Turbo SE, Vice President und CFO Business Unit Turbo Machinery und Power Plants |

| 2010 – 2012: |

Siemens Wind Power A/S, Dänemark, Executive Vice President und CFO Business Unit Wind Power |

| 2009: |

Brose North America, Inc., USA, Vice President Finance & Administration |

| 2007 – 2008: |

Siemens VDO Automotive, USA, Vice President Motor Drives Division Americas Controlling |

| 2005 – 2006: |

BenQ Mobile Deutschland, Associate Vice President / CFO während der Insolvenzversicherungsphase |

| 2000 – 2002: |

Siemens Ltd., Hong Kong |

| 1993 – 1994: |

ROLM (Siemens), USA |

|

d)

|

Qualifikationen:

|

Stammhauslehre Siemens AG |

|

e)

|

Besondere Qualifikationen im Rahmen der Qualifikationsmatrix:

|

• |

Internationale Erfahrung |

| • |

Management / Leadership |

| • |

Unternehmensentwicklung, -organisation und -strukturierung |

| • |

Kenntnisse internationaler Märkte |

| • |

Operations / Operative Exzellenz |

| • |

Digitalisierung / IT / Software |

| • |

Human Resources / New Work |

| • |

ESG / Nachhaltigkeit |

| • |

Recht / Compliance / Corporate Governance |

| • |

Kontrollsysteme (CMS, RMS, IKS, Interne Revision) |

| • |

Rechnungslegung |

| • |

Abschlussprüfung |

| • |

Restrukturierung / Transformation |

| • |

Finanzierung / Kapitalmarkt |

| • |

Erfahrung in Beirats- oder Aufsichtsratsgremien |

|

f)

|

Aktuelle

Konzernmandate:

|

Mitglied des Aufsichtsrats bei der SAF-HOLLAND GmbH (seit 2020)

|

|

g)

|

Weitere aktuelle Mandate:

|

• |

Mitglied des Aufsichtsrats der Hensoldt AG (seit 2020) (börsennotiert) |

| • |

Stellvertretende Vorsitzende des Gesellschaftsrats der Wegmann Unternehmens-Holding GmbH & Co. KG (seit 2021) (nicht börsennotiert) |

| |

|

|

|

|

| 3. |

Frau Jurate Keblyte

|

a)

|

Persönliche Daten:

|

Jahrgang: 1975

Geschlecht: Weiblich

Nationalität: Deutsch

Erstbestellung: 2023

Bestellt bis: 2024

|

|

b)

|

Aktuelle Position:

|

Mitglied des Vorstands und CFO der GRAMMER Aktiengesellschaft (börsennotiert) |

|

c)

|

Beruflicher Werdegang:

|

| Seit 2019: |

Mitglied des Vorstands und CFO der GRAMMER Aktiengesellschaft |

| 2018 – 2019: |

Baltics Yachts OY Ab Ltd., Finnland, Chief Financial and Operating Officer |

| 2017: |

Elcomax GmbH, Mitglied der Geschäftsführung und CFO |

| 2010 – 2017: |

KUKA AG |

| • |

Mitglied der Geschäftsführung und CFO der KUKA Robotics Division |

| • |

Director Finance & Controlling |

| • |

Director Controlling |

| 2001 – 2010: |

|

Giesecke & Devrient GmbH |

| • |

Head of Controlling, Division Banknote Printing |

| • |

Controlling, Division Banknote Printing |

| • |

Project Controlling, Business Unit Cards |

|

d)

|

Qualifikationen:

|

• |

Master of Science in Management, Economics – Kaunas University of Technology (Litauen) |

| • |

DESS Projekt- und Prozessmanagement – Université d’Angers (Frankreich) |

|

e)

|

Besondere Qualifikationen im Rahmen der Qualifikationsmatrix:

|

• |

Internationale Erfahrung |

| • |

Management / Leadership |

| • |

Strategische Geschäftsentwicklung |

| • |

Unternehmensentwicklung, -organisation und -strukturierung |

| • |

Kenntnisse internationaler Märkte |

| • |

Digitalisierung / IT / Software |

| • |

Human Resources / New Work |

| • |

ESG / Nachhaltigkeit |

| • |

Recht / Compliance / Corporate Governance |

| • |

Kontrollsysteme (CMS, RMS, IKS, Interne Revision) |

| • |

Rechnungslegung |

| • |

Abschlussprüfung |

| • |

Restrukturierung / Transformation |

| • |

Finanzierung / Kapitalmarkt |

| • |

Erfahrung in Beirats- oder Aufsichtsratsgremien |

|

f)

|

Aktuelle

Konzernmandate:

|

Keine

|

|

g)

|

Weitere aktuelle Mandate:

|

• |

Mitglied des Aufsichtsrats der Ottobock SE & Co. KGaA (nicht börsennotiert) |

|

|

|

• |

Mitglied des Aufsichtsrats der HAWE Hydraulik SE (nicht börsennotiert) |

| |

|

|

|

|

| 4. |

Herr Dr. Martin Kleinschmitt

|

a)

|

Persönliche Daten:

|

Jahrgang: 1960

Geschlecht: Männlich

Nationalität: Deutsch

Erstbestellung: 2020

Bestellt bis: 2024

|

|

b)

|

Aktuelle Position:

|

• |

Mitglied des Vorstands der Noerr Consulting AG (nicht börsennotiert) |

| • |

Partner der Noerr Partnerschaftsgesellschaft mbB (nicht börsennotiert) |

|

c)

|

Beruflicher Werdegang:

|

| Seit 2001: |

Noerr Partnerschaftsgesellschaft mbB, Partner |

| Seit 2001: |

Noerr Consulting AG, Mitglied des Vorstands |

| 1998 – 2000: |

Herlitz AG, Vorstand für Finanzen und Personal |

| 1996 – 1998: |

Herlitz Falkenhöh AG, Vorstandsvorsitzender |

| 1993 – 1996: |

Herlitz Falkenhöh AG, Vorstand Finanzen |

| 1991 – 1993: |

Herlitz AG, Leiter der Rechtsabteilung |

| 1988 – 1991: |

Freie Universität Berlin, Wissenschaftlicher Mitarbeiter |

|

d)

|

Qualifikationen:

|

• |

Freie Universität Berlin, Jurastudium und Referendariat, Kammergericht Berlin, 2. Staatsexamen, Promotion |

| • |

Ausbildung zum Bankkaufmann |

|

e)

|

Besondere Qualifikationen im Rahmen der Qualifikationsmatrix:

|

• |

Internationale Erfahrung |

| • |

Management / Leadership |

| • |

Unternehmensentwicklung, -organisation und -strukturierung |

| • |

Human Resources / New Work |

| • |

ESG / Nachhaltigkeit |

| • |

Recht / Compliance / Corporate Governance |

| • |

Kontrollsysteme (CMS, RMS, IKS, Interne Revision) |

| • |

Rechnungslegung |

| • |

Abschlussprüfung |

| • |

Restrukturierung / Transformation |

| • |

Finanzierung / Kapitalmarkt |

| • |

Erfahrung in Beirats- und Aufsichtsgremien |

|

f)

|

Aktuelle

Konzernmandate:

|

Aufsichtsratsvorsitzender der SAF-HOLLAND GmbH (seit 2014) (nicht börsennotiert)

|

|

g)

|

Weitere aktuelle Mandate:

|

• |

Aufsichtsratsvorsitzender der GRAMMER Aktiengesellschaft (seit 2022) (börsennotiert) |

| • |

Aufsichtsratsvorsitzender der G&H Bankensoftware AG (seit 2017) (nicht börsennotiert) |

| |

|

|

|

|

| 5. |

Herr Carsten Reinhardt

|

a)

|

Persönliche Daten:

|

Jahrgang: 1967

Geschlecht: Männlich

Nationalität: Deutsch

Erstbestellung: 2020

Bestellt bis: 2024

|

|

b)

|

Aktuelle Position:

|

Unabhängiger Senior-Berater |

|

c)

|

Beruflicher Werdegang:

|

| Seit 2016 |

Unabhängiger Senior-Berater |

| 2016 – 2019: |

RLE International GmbH, Senior-Berater |

| 2012 – 2016: |

Voith GmbH, President und CEO von Voith Turbo und Mitglied des Vorstands der Voith-Gruppe |

| 2006 – 2011: |

Meritor Inc., USA, President und Chief Operating Officer (COO) |

| 2003 – 2006: |

Detroit Diesel Corporation, USA, President und CEO |

| 2001 – 2003: |

Western Star Trucks, USA, Vice President und General Manager Operations |

| 1998 – 2001: |

Freightliner Corporation, USA, Director, Manufacturing Engineering |

| 1994 – 1998: |

Freightliner Corporation, USA, Verschiedene Führungspositionen |

| 1993 – 1994: |

Mercedes Benz AG, Management-Trainee |

|

d)

|

Qualifikationen:

|

• |

Universität von Hertfordshire, MSc Automotive Engineering |

| • |

Fachhochschule für Technik Esslingen, Dipl.-Ing. (FH) Maschinenbau |

|

e)

|

Besondere Qualifikationen im Rahmen der Qualifikationsmatrix:

|

• |

Internationale Erfahrung |

| • |

Management / Leadership |

| • |

Strategische Geschäftsentwicklung |

| • |

Unternehmensentwicklung, -organisation und -strukturierung |

| • |

Kenntnisse internationaler Märkte |

| • |

Industrierelevante Technologien, Produkte, Services und neue Geschäftsmodelle |

| • |

Operations / Operative Exzellenz |

| • |

Digitalisierung / IT / Software |

| • |

Human Resources / New Work |

| • |

ESG / Nachhaltigkeit |

| • |

Restrukturierung / Transformation |

| • |

Erfahrung in Beirats- und Aufsichtsgremien |

|

f)

|

Aktuelle

Konzernmandate:

|

Keine

|

|

g)

|

Weitere aktuelle Mandate:

|

• |

Mitglied des Board of Directors der Stoneridge, Inc. (seit 2023) (börsennotiert) |

| • |

Stellvertretender Vorsitzender des Board of Directors der Grundfos Holding A/S (seit 2016) (nicht börsennotiert) |

| • |

Vorsitzender des Beirats der tmax Holding GmbH (seit 2017) (nicht börsennotiert) |

| • |

Mitglied des Beirats der Beinbauer Automotive GmbH & Co. KG (seit 2018) (nicht börsennotiert) |

| • |

Mitglied des Beirats der WEZAG GmbH & Co. KG (seit 2016) (nicht börsennotiert) |

| • |

Mitglied des Aufsichtsrats der Samson AG (seit 2024) (nicht börsennotiert) |

|

Der Aufsichtsrat hat sich bei den vorgeschlagenen Kandidaten versichert, dass diese jeweils den zu erwartenden Zeitaufwand

für die Tätigkeit im Aufsichtsrat der SAF-HOLLAND SE aufbringen können

Die Auswahl der vorgeschlagenen Kandidaten berücksichtigt die vom Aufsichtsrat für seine Zusammensetzung beschlossenen Ziele

und strebt die Ausfüllung des vom Aufsichtsrat erarbeiteten Kompetenzprofils und Diversitätskonzepts für das Gesamtgremium

an. Der Aufsichtsrat hat sich bei den vorgeschlagenen Kandidaten versichert, dass diese den zu erwartenden Zeitaufwand für

die Tätigkeit im Aufsichtsrat der Gesellschaft aufbringen können.

Es bestehen nach Einschätzung des Aufsichtsrats keine für die Wahlentscheidung eines objektiv urteilenden Aktionärs maßgebenden

persönlichen oder geschäftlichen Beziehungen zwischen den vorgeschlagenen Kandidaten einerseits und der Gesellschaft, deren

Konzernunternehmen, den Organen der Gesellschaft oder einem direkt oder indirekt mit mehr als 10 % der stimmberechtigten Aktien

an der Gesellschaft beteiligten Aktionär andererseits.

Nach Einschätzung des Aufsichtsrats sind die vorgeschlagenen Kandidaten als unabhängig einzustufen.

III.

Angaben zu Tagesordnungspunkt 7:

Vergütungsbericht für das Geschäftsjahr 2023

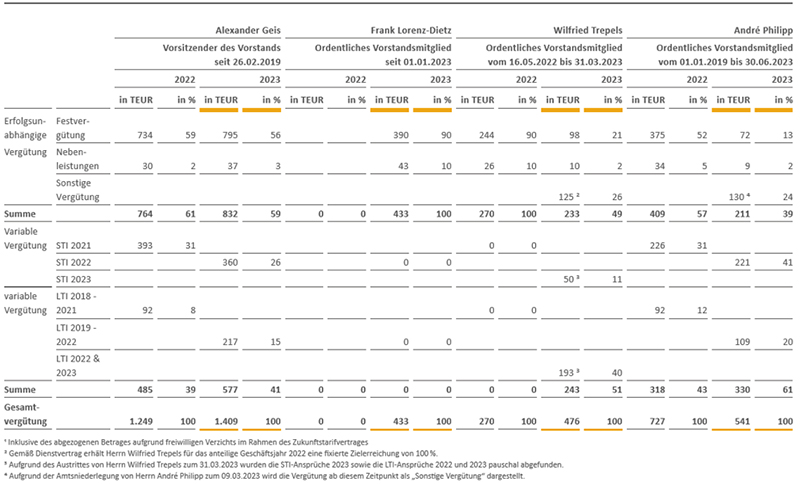

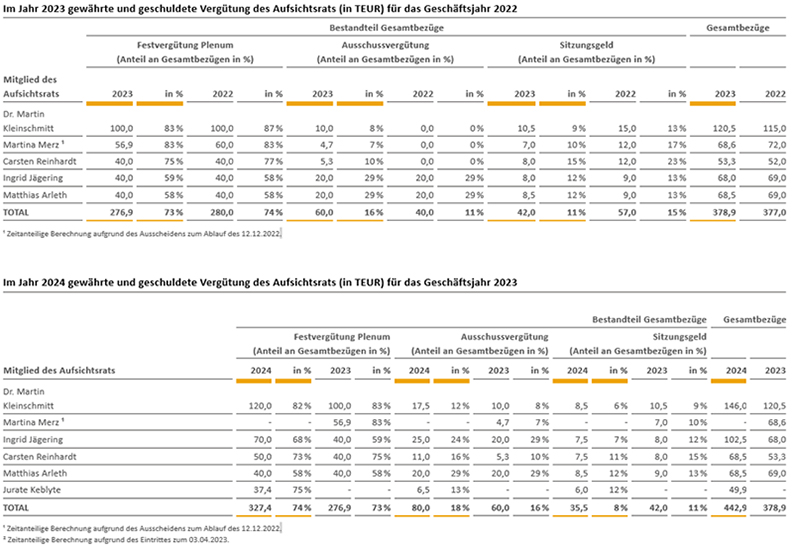

Der Vergütungsbericht erläutert sowohl das Vergütungssystem für die Mitglieder des Vorstands als auch das Vergütungssystem

für die Mitglieder des Aufsichtsrats und beschreibt die individuell gewährte und geschuldete Vergütung der einzelnen Mitglieder

des Vorstands und des Aufsichtsrats im Geschäftsjahr 2023. Als gewährt gilt die Vergütung, sobald sie dem Vorstand bzw. Aufsichtsrat

tatsächlich zugeflossen ist (zahlungsorientierte Sichtweise). Der Bericht erläutert detailliert und individualisiert die Struktur

und Höhe der einzelnen Bestandteile der Vorstands- und Aufsichtsratsvergütung. Der Bericht entspricht den Anforderungen des

§ 162 AktG, den relevanten Rechnungslegungsvorschriften (HGB, IFRS) sowie den Empfehlungen des Deutschen Corporate Governance

Kodex (DCGK). Die Hauptversammlung hat am 23.05.2023 den Vergütungsbericht 2022 mit 99,96 % gebilligt. Aufgrund der hohen

Zustimmung gab es keinen Anlass den Vergütungsbericht 2023 zu ändern. Die Erstellung des Vergütungsberichts nach § 162 AktG

liegt in der Verantwortung des Vorstands und des Aufsichtsrats. Der Vergütungsbericht sowie der Vermerk des Abschlussprüfers

über die durchgeführte formelle Prüfung sind im Geschäftsbericht sowie auf der Internetseite der SAF-HOLLAND SE abrufbar.

ZUSAMMENSETZUNG DES VORSTANDS

Im Geschäftsjahr 2023 kam es zu personellen Veränderungen im Vorstand. Dr. André Philipp (COO) legte sein Amt zum Vorstand

am 09.03.2023 nieder. Die Position des CFO wird seit dem 01.01.2023 von Herrn Frank Lorenz-Dietz wahrgenommen. Nach einer

Übergangszeit trat der bisherige Interims-CFO, Herr Wilfried Trepels, zum 31.03.2023 aus dem Unternehmen aus. Seit diesem

Zeitpunkt besteht der Vorstand aus dem CEO, Herrn Alexander Geis, sowie dem CFO.

VORSTANDSVERGÜTUNG

GRUNDLAGEN DER VERGÜTUNG

Das aktuelle System der Vorstandsvergütung wurde vom Aufsichtsrat am 12.12.2022 verabschiedet. Beschlussfassungen über die

Vergütung werden in der Regel vom Nominierungs- und Vergütungsausschuss vorbereitet. Bei Bedarf kann der Nominierungs- und

Vergütungsausschuss dem Aufsichtsrat empfehlen, Änderungen am Vergütungssystem vorzunehmen. Im Falle wesentlicher Änderungen,

mindestens jedoch alle vier Jahre, wird das Vergütungssystem der Hauptversammlung zur Billigung vorgelegt.

Das Vergütungssystem ist an der Unternehmensstrategie ausgerichtet und zielt auf eine erfolgsorientierte und nachhaltige Unternehmensführung

und den langfristigen Unternehmenserfolg ab. Die Kriterien für die Beurteilung der Angemessenheit der Vergütung sind die individuellen

Aufgaben der Mitglieder des Vorstands, deren persönliche Leistung, die wirtschaftliche Lage, der Erfolg und die Zukunftsaussichten

des Unternehmens.

In den Dienstverträgen des Vorstandes ist geregelt, dass eine jährliche Überprüfung der Höhe der Fixvergütung erfolgt. Der

Nominierungs- und Vergütungsausschuss überprüft die Angemessenheit und Üblichkeit der Vergütung jedes einzelnen Vorstandsmitglieds

hinsichtlich Höhe und Struktur und erörtert die Ergebnisse mit dem Aufsichtsrat. Die Angemessenheit der Vergütung der Vorstandsmitglieder

wurde zuletzt Ende 2022 von einer unabhängigen externen Vergütungsberatung überprüft und im Ergebnis als marktüblich bewertet.

Mit den genannten Vergütungen ist auch die Tätigkeit als Geschäftsführer oder Aufsichtsratsmitglied bei Tochterunternehmen

abgegolten.

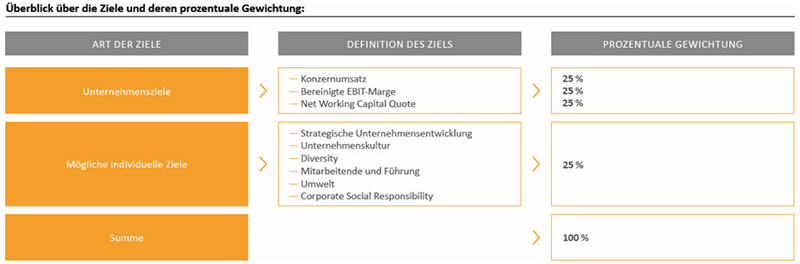

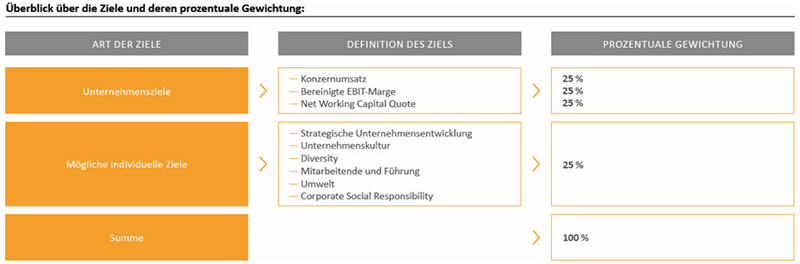

ÜBERBLICK ÜBER DIE VORSTANDSVERGÜTUNG 2023

Die Vergütung der Vorstandsmitglieder der SAF-HOLLAND SE setzt sich aus festen und variablen Bestandteilen zusammen. Dabei

umfasst die feste, erfolgsunabhängige Vergütung die Grundvergütung in Form eines festen Jahresgrundgehalts sowie Nebenleistungen.

Die erfolgsabhängigen und variablen Bestandteile setzen sich aus der kurzfristigen variablen Vergütung (Short-Term Incentive,

STI) sowie der langfristigen variablen Vergütung (Long-Term Incentive, LTI) zusammen.

Variable Vergütungsbestandteile sollen eine mehrjährige Bemessungsgrundlage haben. Gemäß der Empfehlung des DCGK achtet der

Aufsichtsrat bei der Festlegung der variablen Vergütung darauf, dass die langfristigen variablen Vergütungskomponenten die

kurzfristigen übersteigen. Gleichzeitig wird im Rahmen der kurzfristigen variablen Vergütung auch ein hinreichend großer Schwerpunkt

auf die operativen jährlichen Ziele gelegt, die als Grundlage für die zukünftige Unternehmensentwicklung dienen.

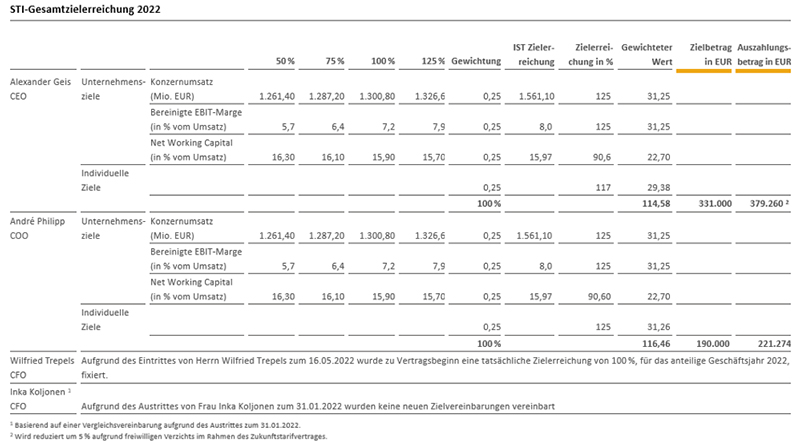

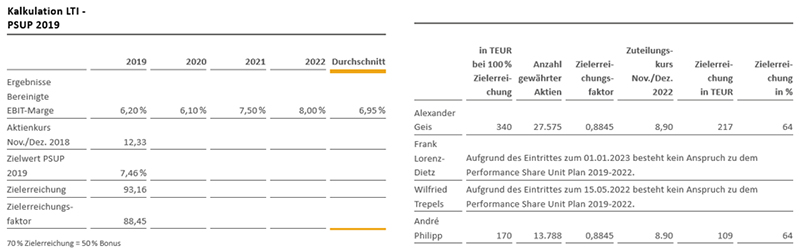

Die zu Beginn des Geschäftsjahres 2022 gesetzten finanziellen Leistungskriterien für das Short-Term Incentive (STI) konnten

aufgrund der sehr positiven Umsatz- und Ergebnisentwicklung übertroffen werden. Die Zielerreichung des Vorstandsvorsitzenden,

Herrn Alexander Geis liegt bei 114,58 % des Zielwertes des STI 2022, der im Jahr 2023 zur Auszahlung gelangte (vgl. hierzu

Tabelle „Gewährte und geschuldete Vergütung“).

Aufgrund des unterjährigen Eintrittes von Herrn Wilfried Trepels zum 16.05.2022, wurde eine tatsächliche Zielerreichung von

100 % für das anteilige Geschäftsjahr 2022 fixiert.

Herr Dr. André Philipp hat zum 09.03.2023 alle Ämter niedergelegt. Er wurde bis zum 30.06.2023 unter Fortzahlung der Bezüge

freigestellt.

Für die deutschen Standorte in Bessenbach und Singen wurde im Jahr 2020 mit der Industriegewerkschaft Metall ein Zukunftstarifvertrag

abgeschlossen, der während der Laufzeit bis Ende 2024 unter anderem verlängerte Arbeitszeiten ohne Gehaltsausgleich und weitere

finanzielle Zugeständnisse seitens der Belegschaft beinhaltet. Als Zeichen der Solidarität hat sich der Vorstand dazu entschieden,

bis Ende 2024 auf jährlich 5 % des STI-Auszahlungsbetrages zu verzichten.

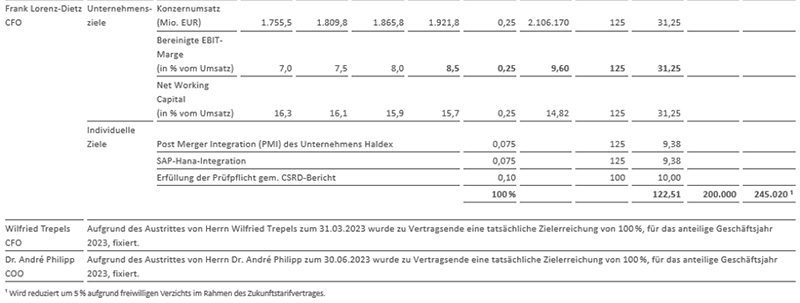

Die im Geschäftsjahr 2023 fällig gewordene Auszahlung aus dem im Geschäftsjahr 2019 gewährten Long-Term Incentive (LTI) Plan

beläuft sich für die Vorstände Alexander Geis und Dr. André Philipp) auf 64 % des Zielwertes (vgl. hierzu Tabelle „Kalkulation

LTI – PSUP 2019“).

Von den im Vergütungssystem gemäß den rechtlichen Vorgaben gesetzten Möglichkeiten, vorübergehend vom Vergütungssystem abzuweichen

oder variable Vergütungsbestandteile zurückzufordern, wurde im Geschäftsjahr 2023 kein Gebrauch gemacht, mit Ausnahme der

im Dienstvertrag festgelegten, pauschalen STI-Zielerreichung 2022 für Herrn Trepels in Höhe von 100 %.

Die nachfolgende Tabelle gibt einen Gesamtüberblick über die Bestandteile des für das Geschäftsjahr 2023 geltenden Vergütungssystems,

die Ausgestaltung der einzelnen Vergütungsbestandteile sowie die jeweiligen Zielsetzungen der Vorstandsmitglieder:

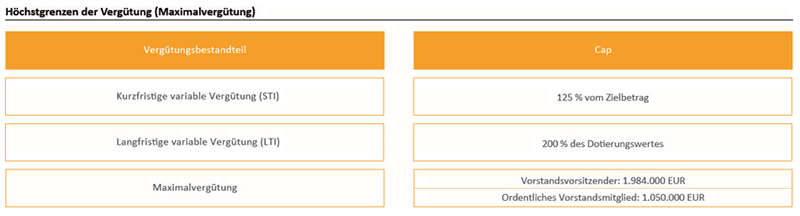

ZIELVERGÜTUNG UND MAXIMALVERGÜTUNG

Die Zielgesamtvergütung stellt eine angestrebte Vergütungshöhe dar, die durch das Setzen klarer Zielvorgaben Anreize für eine

hohe Unternehmensperformance sowie individuelle und kollektive Leistungen setzt. Aufgrund des dem Vergütungssystem zugrunde

liegenden Grundsatzes „Pay-for-Performance“ soll das Nichterreichen der gesetzten Ziele zu einer spürbaren Reduzierung sowie

das Übererfüllen der Ziele und besondere Leistungen zu einer Erhöhung der Vergütung führen, wobei diese auf eine festgelegte

Maximalvergütung begrenzt ist.

Die Zielbeträge der variablen Vergütungsbestandteile entsprechen den festen Vergütungsbestandteilen (Grundvergütung und Nebenleistungen)

und machen damit in etwa 50 % der Gesamtvergütung aus. Der Anteil der langfristigen variablen Vergütung übersteigt den der

kurzfristigen variablen Vergütung. Damit richtet sich die Vorstandsvergütung an einer tragfähigen und langfristigen Entwicklung

des Unternehmens aus.

Im Falle möglicher zukünftiger Anpassungen bei der Vergütung der Mitglieder des Vorstands hat der Aufsichtsrat entschieden,

diese vor allem im Bereich der variablen Bestandteile vorzunehmen, um den Anteil der variablen Vergütungselemente weiter zu

steigern.

Die nachfolgende Tabelle zeigt die vertraglich vereinbarte Zielvergütung und die Maximalvergütung für das Geschäftsjahr 2023:

Für die Summe der oben genannten Vergütungsbestandteile wurde eine Maximalvergütung gemäß § 87a AktG definiert. Diese beträgt

rechnerisch unter Einbezug der fixen Grundvergütung, der Nebenleistungen und der Deckelung der variablen Vergütungsbestandteile

für den Vorstandsvorsitzenden 1.984.000 Euro und für die ordentlichen Vorstandsmitglieder 1.050.000 Euro.

Übersicht über die Maximalvergütung der Vorstandsmitglieder:

Die Einhaltung der Maximalvergütung für das Geschäftsjahr 2023 kann somit erst im Jahr 2026 überprüft bzw. sichergestellt

werden, da erst dann die letzte Vergütungskomponente für das Geschäftsjahr 2023 feststeht und dem Vorstandsmitglied zufließt.

Im Falle, dass die rechnerisch ermittelte Gesamtvergütung die jeweilige Maximalvergütung übersteigt, wird die Auszahlung des

LTI entsprechend gekürzt.

ANGEMESSENHEIT DER VORSTANDSVERGÜTUNG

Bei der Festsetzung der Höhe der Gesamtbezüge sorgt der Aufsichtsrat dafür, dass diese in einem angemessenen Verhältnis zu

den Aufgaben und Leistungen des jeweiligen Vorstandsmitglieds steht. Die Kriterien für die Beurteilung der Angemessenheit

der Vergütung sind dabei die individuellen Aufgaben und Leistungen der Mitglieder des Vorstands. Der Aufsichtsrat achtet bei

der Festsetzung der Gesamtbezüge darauf, dass die übliche Vergütung sowohl extern – gemessen an einer geeigneten Vergleichsgruppe

anderer Unternehmen – als auch intern im Verhältnis zur Gesamtbelegschaft nicht ohne besondere Gründe überschritten wird.

Dabei wird für die externe Beurteilung insbesondere ein Vergleich zu allen Unternehmen des SDAX zugrunde gelegt. Zum Vergleich

wird eine Positionierung von SAF-HOLLAND im jeweiligen Vergleichsmarkt hinsichtlich der Bewertungskriterien Umsatz, Mitarbeiteranzahl

und Marktkapitalisierung ermittelt. Ausgehend von dieser Positionierung wird die Vergütung der Mitglieder des Vorstands auf

ihre Marktüblichkeit geprüft. Hierzu wird der Aufsichtsrat von einer unabhängigen externen Vergütungsberatung unterstützt.

Diese bestätigte zuletzt Ende 2022, dass die Vergütung der im Amt befindlichen Vorstandsmitglieder als marktüblich und somit

angemessen zu beurteilen ist.

Zur Beurteilung der Üblichkeit der Gesamtvergütung innerhalb des Unternehmens berücksichtigt der Aufsichtsrat auch die Vergütungs-

und Beschäftigungsbedingungen der Gesamtbelegschaft des Konzerns in Deutschland auf Vollzeitäquivalenzbasis. Das Verhältnis

der Vorstandsvergütung zur Vergütung der Gesamtbelegschaft insgesamt wird dabei auch in der zeitlichen Entwicklung berücksichtigt

(vertikaler Vergütungsvergleich). Es soll zudem der wirtschaftlichen Lage und dem Erfolg des Unternehmens angemessen Rechnung

getragen werden.

Die Darstellung der Ertragsentwicklung des Unternehmens sowie der durchschnittlichen Vergütung von deutschen Arbeitnehmern

auf Vollzeitäquivalenzbasis im Laufe der letzten fünf Jahre und der jährlichen Veränderung der Vorstandsvergütung findet sich

in der nachfolgenden Tabelle:

ERFOLGSUNABHÄNGIGE FESTE VERGÜTUNG

Festes Jahresgrundgehalt

Das Grundgehalt stellt ein fixes, auf das Gesamtjahr bezogenes und monatlich gewährtes Entgelt dar. Die Mitglieder des Vorstands

erhalten für ihre Tätigkeit – anders als bei vielen anderen Unternehmen – keine Altersversorgungsleistungen vom Unternehmen.

Die Festvergütung enthält hierfür seit dem Geschäftsjahr 2018 eine Ausgleichskomponente.

Nebenleistungen

Die steuerpflichtigen Nebenleistungen des Vorstands bestehen insbesondere aus der Bereitstellung von Dienstwagen und der Übernahme

von Kosten für eine Berufsunfallversicherung, die auch eine Versicherungsleistung im Todesfall abdeckt. Weiterhin besteht

eine Vermögensschadenshaftpflichtversicherung mit einer Selbstbeteiligung in Höhe von 10 % (D&O-Versicherung). Zudem erfolgen

– in entsprechender Anwendung der sozialversicherungsrechtlichen Vorschriften – Zuschüsse zur Kranken- und Rentenversicherung.

Im Falle einer Arbeitsunfähigkeit infolge Krankheit, wird die Vergütung für die Dauer von maximal 6 Monaten fortgezahlt.

ERFOLGSABHÄNGIGE VARIABLE VERGÜTUNG

Bei den erfolgsabhängigen Vergütungskomponenten handelt es sich zum einen um eine auf das jeweilige Geschäftsjahr bezogene

Erfolgsmessung, das sogenannte Short-Term Incentive (STI), und zum anderen um eine variable Vergütung mit einer auf mehrere

Jahre bezogenen Erfolgsmessung, das sogenannte Long-Term Incentive (LTI). Entsprechend der jeweiligen Leistungszeiträume basieren

die beiden Komponenten auf unterschiedlichen Bemessungsgrundlagen und weisen verschiedene Erfolgsparameter auf. Für die Gewährung

dieser erfolgsabhängigen variablen Vergütungsbestandteile sind finanzielle sowie nichtfinanzielle Leistungskriterien maßgeblich.